¿Qué es el IVA? – Las 4 categorías de IVA más usadas.

El Impuesto al Valor Agregado, comúnmente conocido como IVA, desempeña un papel esencial en el sistema tributario de Argentina. Este impuesto afecta una amplia gama de transacciones económicas en el país, abarcando desde la compra de bienes hasta la contratación de servicios.

La Administración Federal de Ingresos Públicos (AFIP) en Argentina es el organismo encargado de ejecutar la política tributaria, aduanera y de recaudación de los recursos destinados a la seguridad social de la Nación. Entre los impuestos que recauda se encuentra el Impuesto al Valor Agregado, aunque la AFIP gestiona muchos más, los cuales podrás conocer en detalle en nuestro artículo sobre la carga impositiva en Argentina.

En este artículo, exploraremos en detalle qué es el IVA, cómo funciona y las tres categorías de IVA más utilizadas en el contexto argentino.

¿Qué es el IVA? o Impuesto al Valor Agregado

El IVA es un impuesto indirecto recaudado por el Estado a través de la AFIP, que se aplica cada vez que se realiza la venta de bienes y/o servicios, tanto en el ámbito nacional como internacional. En Argentina, este impuesto se aplica en diferentes porcentajes según el tipo de bien o servicio.

Un ejemplo es la alícuota del 27%, que se aplica a productos como las telecomunicaciones. La tasa del 21% es la que corresponde a la mayoría de los bienes y servicios. Asimismo, existe una alícuota del 10,5%, aplicada en casos como frutas, verduras y productos electrónicos.

Además, se encuentra la alícuota del 0%, que implica la exención del impuesto. Ejemplos de esto incluyen productos como el pan y la leche, así como servicios prestados por escuelas privadas incorporadas a la enseñanza oficial y agua ordinaria natural, entre otros.

Categorías del IVA

Aunque la AFIP establece 14 tipos de responsables, cuatro de ellos son los más comunes:

- Responsable Monotributo.

- Responsable Inscripto.

- Responsable Exento.

- Consumidor Final.

Cada una de estas categorías presenta sus propias ventajas y desventajas. A continuación, resumiremos brevemente las características distintivas de cada una.

¿Qué es el monotributo? o Responsable Monotributo

El monotributo establece una integración de los componentes impositivos (IVA y Ganancias) y los elementos previsionales (aportes jubilatorios y obra social) en un único pago mensual. Este sistema simplificado y de bajo costo está diseñado para favorecer a los trabajadores autónomos. Además de facilitar el cumplimiento tributario, el régimen del monotributo permite emitir facturas, obtener cobertura médica para la familia y acceder a una jubilación mediante los aportes realizados.

Es importante destacar que los monotributistas no emiten facturas con IVA discriminado, y tampoco tienen la capacidad de deducirlo de sus compras, como veremos en el próximo apartado referente a los Responsables Inscriptos.

En resumen, el monotributo ofrece una solución que simplifica el cumplimiento de las obligaciones tributarias (Ganancias e IVA) y de seguridad social (jubilación y obra social) para pequeños contribuyentes, todo ello gracias a la cuota única que se abona mensualmente.

Quienes pueden ser Monotributistas son:

- Quienes realicen ventas de bienes muebles y/o locaciones y/o prestaciones de servicios, siempre que no superen determinados montos establecidos por la AFIP.

- Profesionales, siempre que no superen ciertos parámetros establecidos.

- Trabajadores autónomos en determinadas actividades, bajo ciertos límites de ingresos brutos.

Sin embargo, es importante tener en cuenta que las condiciones y requisitos pueden variar, por lo que es recomendable consultar directamente con la AFIP para obtener información actualizada y detallada.

Responsable Inscripto

Cuando se menciona el término “Responsable Inscripto”, se hace referencia a un régimen establecido por la AFIP para los trabajadores independientes o autónomos que no pueden acceder al Monotributo debido a que exceden o no se cumple alguno de sus límites, o porque, a pesar de cumplir con los requisitos, prefieren aprovechar las ventajas que ofrece el régimen de Responsable Inscripto.

El Régimen de Responsable Inscripto (RI) establece que, al registrarse como tal ante la AFIP, se deben abonar una serie de impuestos de manera obligatoria, incluyendo:

- El Impuesto al Valor Agregado (IVA) al 21% o al 10.5%, según corresponda, de forma mensual. Para cumplir con esto, es necesario presentar una declaración jurada mensual.

- El Impuesto a las Ganancias, que se liquida de manera anual.

- El Impuesto Autónomo, que corresponde a los aportes a la Seguridad Social destinados a la jubilación, y que se abona mensualmente.

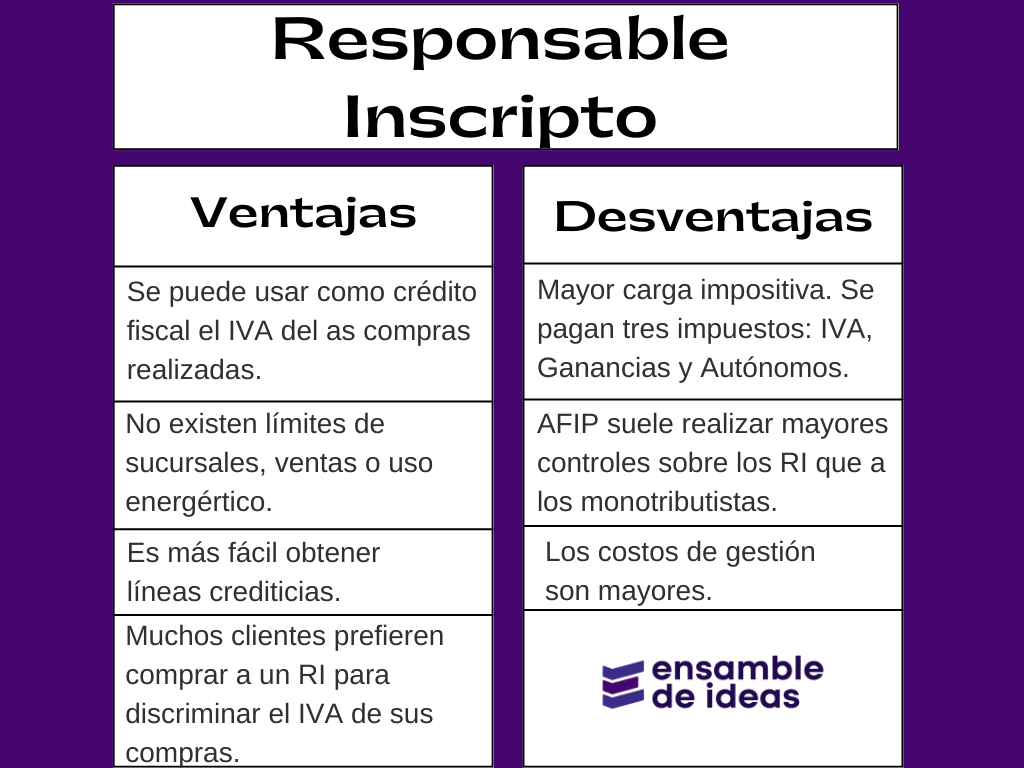

Ventajas y desventajas de ser Responsable Inscripto

IVA Exento

Cuando un contribuyente está exento del Impuesto al Valor Agregado (IVA) en Argentina, significa que no está obligado a cobrar este impuesto en las facturas emitidas por sus productos o servicios. Las exenciones de IVA se aplican a ciertos tipos de actividades o situaciones particulares que están exentas de este impuesto según la normativa de la AFIP.

Es importante mencionar que, a pesar de estar exento de cobrar el IVA, el contribuyente también podría no tener derecho a deducir el IVA de las compras y gastos relacionados con sus actividades exentas. Las exenciones de IVA y sus implicaciones pueden variar según la naturaleza de la actividad y las regulaciones fiscales vigentes.

Lista de actividades con IVA exento

En este listado vamos a reconocer qué rubros están exentos de pagar el Impuesto al Valor Valor Agregado.

- Libros, diarios y publicaciones periódicas.

- Estampillas de correo.

- Boletos de transportes públicos y de espectáculos teatrales.

- Agua ordinaria natural.

- Pan común y leche sin aditivos.

- Las exportaciones.

- Servicios prestados por escuelas privadas incorporadas a la enseñanza oficial.

- Servicios prestados por las obras sociales.

- Transporte internacional de personas y transporte nacional de personas que no supere los 100 kilómetros.

- Servicios prestados por agencias de lotería.

- Servicios prestados por servicio doméstico

Consumidor Final

Para la AFIP los consumidores finales son todos aquellos que adquieren el bien o servicio comprado o contratado para ser el último en utilizarlo, es decir que no hará un uso comercial luego de comprarlo.

Este categoría de IVA se usa solamente como dato de facturación para que el vendedor, según su categoría de IVA sepa que tipo de factura debe hacer.

Si encontraste útil nuestro artículo, te invitamos a compartirlo en tus redes sociales para que más personas puedan beneficiarse de la información. Además, te animamos a dejar tus comentarios y sugerencias debajo del artículo para que podamos seguir mejorando y brindándote contenido relevante. ¡Agradecemos tu apoyo y participación!

Últimos post en EDI

- Enzo Francescoli – Sus inicios y su etapa en River Plate 1983 / 1986

- Brasil del 82 / 86 – Grandes selecciones que marcaron una época

- Argentina del 94 – Grandes selecciones que marcaron una época

- Francia del 84 – 86

- Países Bajos – Holanda del 74: “La naranja mecánica”

- Carlos Alberto Lole Reutemann – F1:

¿Qué es el IVA? – Ensamble de Ideas – Copyright MMXXIII